作為行業龍頭的代表,珠寶上市公司的一舉一動都對整個珠寶產業有著直觀且深刻的影響;而資本市場對不同珠寶企業的態度,也反映出行業未來發展的趨勢方向。希望通過本篇報告,能夠幫助珠寶業者們看清產業最新形勢,並為企業錨定未來發展戰略起到參考作用。

一、行業概況

2021年,隨著國民經濟進一步恢復,同時基於上一年疫情下的低基數效應以及被壓抑的消費需求延期釋放,疊加金價下行刺激消費、行業數字化轉型初見成效等多重因素,珠寶類商品市場零售額快速增長,1-9月限額以上單位金銀珠寶類商品零售額同比增長41.6%,增幅位列所有商品類別第一。

2021年前三季度金銀珠寶類商品社會零售總額數據走勢

作為全球主要經濟體中最快恢復正常經濟運行的大國,中國的珠寶消費佔全球市場的份額進一步提高。從海關進出口數據來看,2021年上半年,多個珠寶細分品類進口額已超出疫情前同期水平,其中鑽石、鑲嵌首飾成品增幅尤其顯著,體現出國內市場快速復蘇以及國人海外消費回流的大趨勢,諸多國際品牌也增強了對國內市場的投入,包括但不限於增設門店、打造線下營銷活動、聘請國內代言人、打造具有中國風的產品等。

出口方面,因印度、越南、泰國等珠寶供應鏈基地受疫情影響產能不足,大量珠寶首飾生產加工訂單回流至國內,人工寶石、金銀器、鑲嵌首飾、仿首飾等品類出口額較疫情前均出現顯著增長。

2021年上半年珠寶類商品進出口額(單位:億元)

二、A股珠寶企業

(一) 企業陣營

2021年,A股珠寶上市公司陣容出現較大變化,東方金鈺、剛泰控股、秋林集團等企業先後退市,曼卡龍、中國黃金、菜百股份、迪阿股份等企業正式登陸A股資本市場。目前,A股珠寶上市公司共有15家,除金洲慈航、航民股份外,其餘公司均以連鎖品牌業務為主,本章後續將針對品牌型珠寶上市公司進行分析。

(二) 終端渠道

終端網點方面,A股珠寶上市公司已出現顯著分化。最新一期上市公司年報數據顯示,老鳳祥、周大生、豫園股份及中國黃金等4家企業的網點數量超過3000家,且近年的拓店速度顯著高於行業整體水平;多家區域品牌企業在近年難以實現對既有勢力範圍的突破,同時受到來自全國性品牌的競爭壓力,終端網點數量增長較慢,或處於逐年減少的狀態。

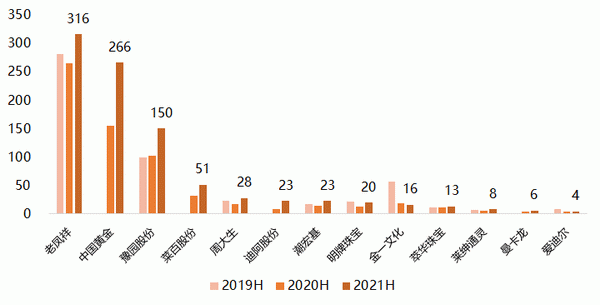

A股珠寶上市公司終端網點數量

(注:部分上市公司半年報中未披露最新網點數據;豫園股份數據僅為“老廟”及“亞一”品牌門店數據)

渠道結構方面,除堅持全自營的品牌企業外,多數樣本企業自營店呈連續淨減少趨勢。一方面,這些品牌原有的自營店多位於高線級城市市場,面臨更激烈的品牌競爭和更高的市場飽和度,部分門店因效益下降而關店;另一方面在近幾年“渠道下沉”的大趨勢下,基於輕資產運營的需要及對開店速度的追求,品牌企業更傾向選擇加盟模式進行擴張,優質的加盟商、省代等地方商業夥伴成為品牌積極佈局的重要資源。

(三)業績概況

1、整體營收恢復至疫前水平,新上市企業增速更快

縱向對比來看,2021年上半年多數樣本企業已從疫情中恢復,營業收入超過疫情前同期水平。整體平均營業收入同比增長42.6%至75.25億元,其中於2018年之前上市的9家企業平均營業收入同比增長28.3%。

儘管復甦跡像明顯,但2021年上半年樣本企業平均營業收入增幅低於黃金珠寶類商品社會零售總額增幅,這一情況在2020年前較少出現。在過去較長的發展時間裡,A股珠寶企業作為行業龍頭的代表,業績增速往往高於行業整體水平,而今年上半年業績增幅低於行業整體,其主要原因有三:

(1)相對的高基數效應。

2020年上半年是疫情對實體衝擊最嚴重的時期,彼時珠寶上市企業作為龍頭品牌,表現出了更強的韌性,業績下滑幅度低於一般企業;

(2)新賽道、新企業崛起。

近年來行業發展模式快速轉變,尤其是以直播電商、互聯網“種草”社區等移動互聯網新業態的崛起,提供了全新的市場營銷平台和銷售渠道,一些曾經的小品類、小企業得以打破地域限制和資金瓶頸,實現大範圍曝光和快速成長;

(3)傳統品牌在數字化時代的“水土不服”。

以線下實體零售店為“主戰場”的傳統黃金珠寶品牌們普遍面臨著實體店鋪客流量日益減少、原有產品體係與新興線上渠道匹配度低等問題。未來,創新型企業帶來的市場增長或許將進一步超過來自黃金珠寶傳統賽道的增長。

渠道结构方面,除坚持全自营的品牌企业外,多数样本企业自营店呈连续净减少趋势。一方面,这些品牌原有的自营店多位于高线级城市市场,面临更激烈的品牌竞争和更高的市场饱和度,部分门店因效益下降而关店;另一方面在近几年“渠道下沉”的大趋势下,基于轻资产运营的需要及对开店速度的追求,品牌企业更倾向选择加盟模式进行扩张,优质的加盟商、省代等地方商业伙伴成为品牌积极布局的重要资源。

2019-2021年上半年樣本企業營業收入走勢

(單位:億元,其中豫園股份數據僅列示珠寶相關業務收入,下同)

2、疫情前馬太效應早已顯現,疫後出現加劇態勢

從更長的時間區間來看,品牌型A股珠寶上市公司營業收入走勢傳達出與終端網點類似的信號:規模處於頭部的企業成長速度更快,疫情前的三年之間,複合增長率的2-5名分別是周大生、豫園股份、中國黃金、老鳳祥,恰好為渠道規模數量的前四名,說明行業馬太效應在疫情前已初步顯現。

疫情前後樣本企業營收增長率對比

淨利潤方面,2021年上半年樣本公司平均淨利潤為3.03億元,同比增長133.5%,新上市的4家公司平均淨利潤3.43億元,同比增長182.1%。

2019-2021年上半年樣本企業歸屬淨利潤走勢

(單位:億元,其中豫園股份數據為其全資子公司“上海豫園珠寶時尚集團有限公司”淨利潤,非上市公司整體利潤數據)

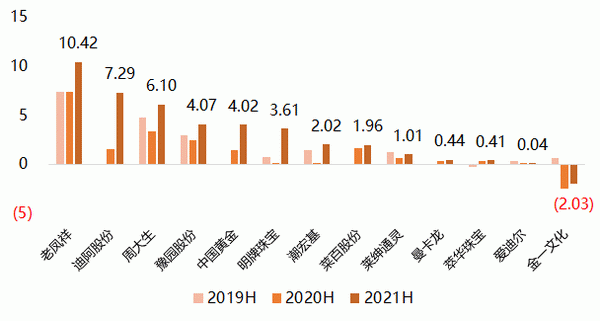

3、淨資產收益率體現規模及特色競爭力

加權淨資產收益率位列前茅的企業包括老鳳祥、周大生、中國黃金、菜百股份,以及分別在營銷模式和產品上具有特色的迪阿股份與曼卡龍,以及2021年上半年因金融資產增值而顯著提高利潤水平的明牌珠寶。整體來看,加權淨資產收益率的分佈體現出規模和特色成為珠寶品牌實現紅海突圍的主要競爭力來源。

2020-2021年上半年樣本公司加權淨資產收益率走勢

(四) 產品升級

2021年,黃金類產品的升級主要體現為古法金、5G黃金、3D硬金等產品的組合升級。儘管此類高附加值產品佔比有所提升,但上市公司的綜合毛利率增長勢頭在2020年進入尾聲:一方面加盟店佔比上升拉低毛利率;另一方面產品無實質升級,整體附加值水平有所回調。

自有IP打造方面,多家品牌已開始發力針對不同消費情景或工藝推出帶有自身品牌印記的系列產品,並取得了不錯的市場反響。

(五)財務穩健

2021年上半年期末樣本公司平均資產負債率為40.4%(不含豫園股份),較上一年增加1.7個百分點,多數公司負債水平較為穩健。

2020-2021年上半年樣本公司資產負債率走勢

三、港股珠寶企業

(一)市場概況

長期以來,香港特區的珠寶產業在世界上佔據非常重要的位置,但自2019年下半年以來受到連續不利因素影響,香港特區珠寶市場的本地消費以及對外貿易都面臨著較大的困境。

本地消費方面,2021年上半年珠寶鐘錶及名貴禮物零售額增長較快,但規模較2019年同期水平仍有很大差距。香港特區零售管理協會主席謝邱安儀指出,香港特區消費復甦的突破口在於降低城市失業率以及邊境開放的時間,尤其是香港特區與內地往來邊境重新開放是關鍵。對外貿易方面,香港特區的珠寶批發業務可能要經歷更長的恢復期,或許要等到主要貿易國的疫情都得到控制,全球珠寶業景氣度回升才能複蘇。

(二)業績總覽

營業收入方面,港股珠寶企業規模分化較A股珠寶企業更加明顯,其中港資三大品牌多年深耕內地市場,受到的負面影響較小、恢復也更加迅速,其中周大福呈現“一枝獨秀”的姿態,隨著內地“渠道下沉”戰略深化,終端網點數量快速攀升,營收規模進一步增長,創下歷史新高。

此外,多家生產批髮型企業在年報中指出因疫情帶來的旅行限制,其商務對接、海外參展等事宜都被迫中止,導致業務量顯著下降。

考慮港股珠寶上市公司的規模、行業引領性以及與內地市場結合程度,本章將重點分析港資三大品牌周大福、週生生以及六福集團的經營策略及未來規劃。

(三)重點策略

1、加碼內地

基於中國內地整體經濟穩健發展、居民可支配收入持續提高,內地市場的消費活力持續釋放,港資品牌也持續加碼內地。

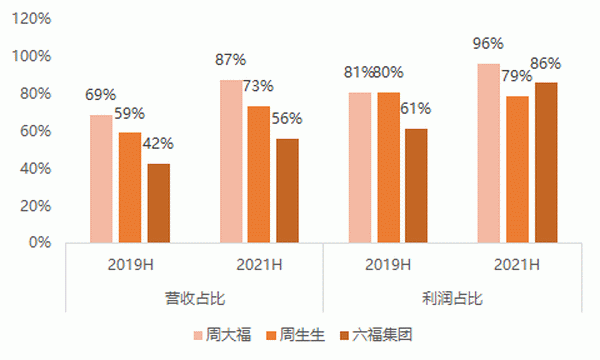

過去幾年裡,周大福、六福集團都加快了渠道下沉的步伐,快速在內地拓展終端網點;週生生也穩紮穩打,保持全自營的模式在高線級城市市場持續佈局。基於營銷網點的增加及內地赴港遊客消費回流,內地市場業績貢獻率進一步提高。

周大福、週生生、六福集團今年上半財年與疫情前同期內地市場業績貢獻率對比

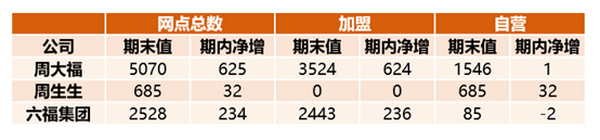

渠道結構方面,與A股珠寶品牌企業相似,周大福、六福集團自營店數量也處於淨減少狀態,其中周大福總自營店數量增加主要由子品牌帶動,主品牌“周大福”自營店為淨減少。

2021/2022上半財年周大福、週生生、六福集團內地網點數變化

2、品牌矩陣建設

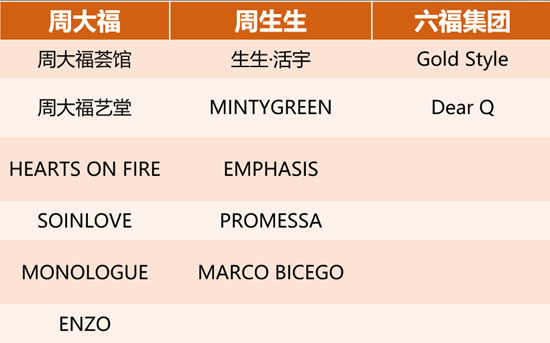

2020/2021財年內周大福未推出新品牌,但其於前兩年推出的年輕化品牌如MONOLOGUE已經在年輕群體時尚飾品方面打下了很牢的基礎。

週生生進一步擴張其品牌矩陣,增加了生生·活宇、PROMESSA、MARCO BICEGO等子品牌,同時在開店模式方面保持靈活,根據不同市場的容量和消費水平,選擇使用獨立門店、店中店、原有店鋪形像升級等不同方式,在可承受範圍內進行新品牌實驗。

六福集團的子品牌陣容不如前兩家企業豐富,但其主打5G黃金產品的子品牌GOLD STYLE發展勢頭良好,店鋪數量持續增加。

周大福、週生生、六福集團子品牌矩陣

3、全渠道

周大福、週生生作為國內珠寶行業率先踐行“全渠道零售”模式的領軍者,早在2015年前後就開始佈局相關業務。 (《戰疫思考丨線下低迷,線上迷茫,珠寶零售未來如何破局》)

2020/2021財年內,兩家企業均表示已全面完成了全渠道模式佈局,週生生在年報中稱2020年為“全渠道模式元年”。通過全渠道實現了對門店的賦能,極大程度抵消了近年來線下門店客流持續下降帶來的不利影響,形成了業績的有效支撐。

縱觀全球時尚奢侈品行業乃至其它各類零售商品品類,如家電、服裝、手機等行業的諸多領軍企業,如今都已在全渠道模式深度佈局,全渠道模式已成為行業發展的最重要方向之一。

四、總結及展望

(一)產業格局

從A股珠寶上市公司陣容變化及業績趨勢來看,根據其發展特點及主要競爭力來源,可將其分為“全國龍頭”、“地方豪強”及“創新先鋒”三類。

全國龍頭指渠道規模領先、網點遍及全國,終端網點數量超過3000家的珠寶品牌企業,內地珠寶產業“跑馬圈地”的終端渠道規模競爭已逐漸接近尾聲,行業競爭格局日益明晰。

地方豪強作為內地珠寶品牌第二大組成部分,多數為具有一定歷史底蘊的區域品牌,在某一地區市場內有穩定的消費群體基礎,但隨著年輕一代消費者崛起,這種基礎出現鬆動跡象;同時因為資金、產品特色、模式創新等方面的瓶頸,部分區域品牌在近年的發展中未能突破地域限制,在區域存量市場內面臨嚴峻的挑戰。

創新先鋒指以新產品、新模式和數字化轉型為標籤的企業。如潮宏基在會員體系建設、數字化應用方面保持領先,是目前A股珠寶企業中少有的實現全渠道模式的品牌;新上市企業中的迪阿股份,主要競爭力是獨一無二的營銷理念和情感價值輸出,產品體系簡單明晰且均為以銷定產模式,門店輕資產且高度標準化,複製性極強;此外曼卡龍在產品方面更貼近年輕化市場,並且數字化程度也處於業內領先水平。

綜合而言,珠寶企業的渠道規模、地方市場基礎均已成為難以復制的“存量競爭力”,通過創新驅動發展已成為珠寶企業、乃至整個產業的必然方向。

(二)發展趨勢

1、數字化

經歷新冠疫情后,數字化已成為珠寶產業最明確的轉型方向。具體的發展方向包括:

(1)供應鏈的數字化轉型,即打造數字化供應鏈提高企業對市場的響應速度和整體運營效率,並形成核心數字資產;

(2)直播電商及相關業態,儘管目前很多品牌已開展直播電商業務並投入大量人力財力,但珠寶品牌對於直播電商的應用仍處於探索階段,存在目標定位不清晰、原有產品體係與新渠道水土不服等問題;

(3)全渠道營銷模式,既解決了線上渠道缺乏安全感的問題,也解決了線下渠道在時間和空間上受到限制、便利性低的問題。在實體店客流日益下降的時代裡,全渠道模式將是黃金珠寶品牌轉型升級的必經之路。

2、創新化

作為消費品,產品力永遠是品牌間競爭的基礎所在。從產品和品牌而言,在消費者需求越來越個性化、市場細分程度不斷加深的今天,單薄的品牌形象、高度同質化的產品必然難以從激烈的競爭中實現突圍。一方面,企業需要通過不同品牌、不同系列去覆蓋更多的細分市場,另一方面則需要打造帶有自身品牌印記的產品來塑造、強化品牌形象,從而獲取品牌溢價。

港資三大牌企業已經在多品牌、自有IP建設方面踐行多年,並形成引領效應,而內資品牌企業近年來在相關領域也加大了投入,逐漸縮小與領跑者之間的距離。

3、資本化

近年來國內資本市場改革不斷深化、資本市場結構不斷完善,為珠寶產業的資本化發展提供了新的機遇;而近兩年新一輪珠寶企業集中上市/衝刺IPO的浪潮也標誌著珠寶產業資本化窗口的再度開啟。

從IPO來看,能夠成功登陸A股的珠寶企業需要在規模、產品特色、營銷創新這三個方面有側重突出的地方;企業併購方面,頭部企業通過併購來實現延伸產業鏈、擴充品牌矩陣的步伐仍會繼續,如豫園股份在近年內收購IGI、DJULA,周大福併購ENZO等操作。

創投環節,時尚飾品、培育鑽石以及圍繞珠寶產業提供技術服務的服務商也迎來快速發展機遇。

時尚飾品方面,隨著新的電商渠道、社交媒體吸引了消費者越來越多的注意力,資金、線下渠道規模方面不具備資源優勢的小企業和新興設計師們有了快速成長的機會,設計能力、營銷能力、互聯網基因是他們的核心競爭力;

培育鑽石方面,基於國內領先的毛坯生產能力,以及“國產情懷”、“環保可持續”、“科技感”等多重因素的加持,這一新的品類也在快速發展,並湧現出一些具有特色的零售品牌;

技術服務商方面,在產業數字化轉型加速、與科技結合日益加深的大趨勢下,珠寶產業垂直的軟件服務商、技術設備生產商等也面臨著快速成長的機會。

曼卡龍、中國黃金、菜百股份及迪阿股份等企業的成功上市標誌著珠寶產業新一輪資本化窗口的開啟,從這一新起點出發,未來珠寶產業的產融結合之路有著無限廣闊的發展前景。我們相信中國將湧現出越來越多的優秀珠寶企業,以創新為體、以資本為翼,乘風而起,為推動中國珠寶產業轉型升級增添助力!

資料來源:中國珠寶玉石首飾行業協會